Découvrez nos 359 programmes Loi Duflot

La loi Duflot 2014: qui peut en bénéficier ?

Un investissement loi Duflot 2014, quel que soit votre niveau d'imposition

Le dispositif de la loi Duflot 2014 est réservé aux contribuables Français qui réalisent des investissements locatifs directement ou par le biais de sociétés soumises à l'impôt sur le revenu (SCI ou SCPI loi Duflot 2014) entre le 1er janvier 2014 et le 31 décembre 2016.

Ils doivent s'engager à louer l'appartement loi Duflot 2014 nu pendant neuf ans à usage d'habitation principale.

La loi Duflot 2014 donne droit à 18% de réduction d'impôt du montant investi dans la limite de 300 000€ étalé sur neuf ans.

Il est possible de faire deux opérations avec la loi Duflot 2014 par an et par foyer fiscal.

Exemples d'investissement en Loi Duflot 2014

Exemple A

Investissement de 150 000 €

en loi Duflot 2014

avec un logement RT 2012

La réduction d'impôt est de

27 000 € sur 9 ans

soit 3 000 € / an

Exemple B

Investissement de 200 000 €

en loi Duflot 2014

avec un logement RT 2012

La réduction d'impôt est de

36 000 € sur 9 ans

soit 4 000 € / an

Exemple C

Investissement de 300 000 €

en loi Duflot 2014

avec deux logements RT 2012

La réduction d'impôt est de

54 000 € sur 9 ans

soit 6 000 € / an

.

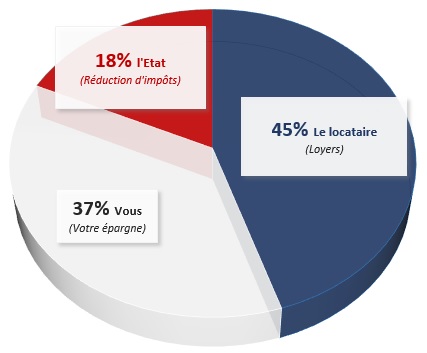

Qui finance votre projet loi Duflot 2014

- Lors d'un investissement en loi Duflot vous ne financez pas seul la totalité de votre projet. La loi Duflot 2014 étant à la fois un investissement locatif et un dispositif de défiscalisation, les parties finançant ce projet immobilier sont au nombre de 3 :

- Le locataire finance votre projet loi duflot 2014 à hauteur de 45% avec les loyers versés

- L'Etat finance votre investissement loi duflot 2014 à hauteur de 18% avec la réduction d'impôts

- Vous ne financez donc que 37% de votre appartement loi Duflot

Investir dans l'immobilier neuf avec la loi Duflot 2014

Les logements éligibles à la Loi Duflot 2014

Les logements éligibles à la Loi Duflot 2014 sont les logements acquis neufs ou en l'état futur d'achèvement entre le 1er janvier 2014 et le 31 décembre 2016.

Les logements éligibles à la loi Duflot 2014 doivent être affectés à l'usage d'habitation.

Les caractéristiques thermiques et la performance énergétique des logements éligibles à la loi Duflot 2014 doivent être conformes aux normes en vigueur.

Pour les logements neufs, il s'agit de respecter la réglementation thermique 2012(« RT 2012 »).

Pour bénéficier de la réduction d'impôt de la Loi Duflot 2014, les logements doivent être situés dans des communes classées, par arrêté ministériel, dans les zones A, A bis, B1 et B2

Quels sont les avantages fiscaux de la Loi Duflot 2014 ?

Le dispositif de la loi Duflot 2014 vous permet de réduire directement votre impôt sur le revenu dans la limite du prix de revient d'au plus deux logements, retenu dans la limite d'un plafond par mètre carré de surface habitable fixé par décret et sans pouvoir dépasser la limite de 300 000 € par contribuable et pour une même année d'imposition.

Le taux de la réduction d'impôt est fixé à 18 %.

Le plafond par m2 défiscalisable est de 5500€ en 2014.

La réduction d'impôt de la loi Duflot 2014 s'étale sur les neuf ans de façon linéaire. Elle commence l'année d'achèvement du logement ou de son acquisition si elle est postérieure.

Si une année, le montant de la réduction d'impôt de la loi Duflot 2014 dépasse le montant d'impôt à payer, il n'est pas reportable et donc perdu. Il convient de vérifier au préalable que le montant de l'investissement corresponde aux impôts à payer sur les neuf prochaines années.

NB : à l'issue de la période de neuf ans il n'est pas possible de proroger l'avantage fiscal

Plafonds de loyers de la loi Duflot 2014

Pour les baux conclus en 2014, les plafonds de loyer mensuel, par mètre carré, charges non comprises, sont fixés à 16,52 € en zone A bis, 12,27 € dans le reste de la zone A, 9,88 € en zone B1 et 8,59 € en zone B2.

Pour tenir compte de la surface des appartements, aux plafonds de loyer, il est fait application d'un coefficient multiplicateur calculé selon la formule suivante :

Coefficient multiplicateur de surface Duflot : 0,7 + 19/S

S = surface fiscale du logement (la surface à prendre en compte est celle qui est traditionnellement retenue dans les dispositifs fiscaux (idem Scellier) augmentée de la moitié des surfaces annexes dans la limite de 8m2)

Le coefficient est arrondi à la deuxième décimale la plus proche et ne peut excéder 1,2

Plafonds de loyer mensuel « Duflot », par mètre carré, charges non comprises

| Zonage de la loi Duflot 2014 | A bis | A | B1 | B2 |

|---|---|---|---|---|

| Plafond de loyer mensuel | 16,52 € | 12,27 € | 9,88 € | 8,59 € |

| Coefficient multiplicateur (de surface) | 0,7 + 19/S | 0,7 + 19/S | 0,7 + 19/S | 0,7 + 19/S |

Soit pour un appartement loi Duflot 2014 de 45m2

| Coefficient multiplicateur de surface | 0,7 + 19/45 = 1,122 arrondi à 1,12 | 0,7 + 19/45 = 1,122 arrondi à 1,12 | 0,7 + 19/45 = 1,122 arrondi à 1,12 | 0,7 + 19/45 = 1,122 arrondi à 1,12 |

|---|---|---|---|---|

| Loyer mensuel applicable | 832,60 € | 618,40 € | 497,95 € | 432,96 € |

Les conditions de la Loi Duflot 2014

- Pour bénéficier de l'avantage fiscal de la Loi Duflot 2014 il faut respecter des points importants :

- Acquérir un bien immobilier (appartement ou maison) neuf ou en état futur d'achèvement dans une zone géographique ou la demande de logements est importante (voir zonage de la loi Duflot 2014 ci-dessous)

- Le logement loi Duflot 2014 doit être achevé dans les 30 mois suivant la date de déclaration d'ouverture de chantier (ou permis de construire pour les constructions personnelles).

- Il faut mettre ce bien en location dans les douze mois suivants la date d'achèvement de l'immeuble.

- Le bien doit être loué nu pendant 9 ans minimum en résidence principale du locataire

- En loi Duflot 2014 la location ne peut pas être conclue avec un membre du foyer fiscal, un ascendant ou un descendant du contribuable ou, lorsque le logement est la propriété d'une société non soumise à l'impôt sur les sociétés, autre qu'une société civile de placement immobilier, avec l'un des associés ou un membre du foyer fiscal, un ascendant ou un descendant de l'un des associés.

- Il faut respecter un plafond de loyers en fonction de zones géographiques (voir les plafonds de loyers de la loi Duflot 2014 ci-dessous).

- En loi Duflot 2014, il faut respecter un plafond de ressources du locataire en fonction de la zone géographique (voir plafonds de ressources du locataire ci-dessous)

- L'avantage fiscal de la loi Duflot 2014 entre dans le plafonnement global des niches fiscales fixé à 10 000 € en 2014

- Le dispositif de la loi Duflot 2014 fixe un pourcentage d'appartement de 20% minimum au sein d'un bâtiment neuf (pour les immeubles d'au moins 5 logements) qui ne peuvent pas bénéficier de la réduction d'impôt de la loi Duflot 2014. Le non-respect de ce pourcentage de commercialisation est passible d'une amende de 18 000 € par logement excédentaire pour le promoteur.

Les plafonds de ressources du locataire pour la Loi Duflot 2014

| Situation familliale | Zone A bis | Zone A | Zone B1 | Zone B2 |

|---|---|---|---|---|

| Personne seule | 36 502 € | 36 502 € | 29 751 € | 26 776 € |

| Couple | 54 554 € | 54 554 € | 39 731 € | 35 757 € |

| 1 pers. à charge | 71 515 € | 65 579 € | 47 780 € | 43 002 € |

| 2 pers. à charge | 85 384 € | 78 550 € | 57 681 € | 51 913 € |

| 3 pers. à charge | 101 589 € | 92 989 € | 67 854 € | 61 069 € |

| 4 pers. à charge | 114 315 € | 104 642 € | 76 472 € | 68 824 € |

| Pers. Supplémentaire | + 12 736 € | + 11 659 € | + 8 531 € | + 7 677 € |